Cooperación • La cada vez más importante presencia de la inversión china en la minería peruana

En las últimas décadas la minería ha pasado por diferentes momentos: expansión de la actividad por todo el planeta; súper ciclo de precios y ganancias extraordinarias para las empresas; etapas de descensos de las cotizaciones y el consiguiente menor dinamismo; fusiones de empresas; cambios en la geografía de la inversión y también en los mercados que reciben la producción de minerales; nuevos actores protagónicos, etc.

América Latina ha sido un territorio priorizado en el que se ha visto y se siguen viendo todas estas tendencias: a comienzos de la década del 90 del siglo pasado, la región apenas recibía el 10% de la inversión minera a nivel global; sin embargo desde finales de esa misma década América Latina se convirtió en el principal destino de las inversiones. En la actualidad esta región recibe el 30% de todo lo que se invierte en minería en el planeta.

Pero como se ha señalado los actores han ido cambiando. Por ejemplo, en los 90 y todavía en los primeros años de del siglo XXI, las inversiones en la región estaban lideradas por empresas canadienses, australianas, estadounidenses y de Europa. Sin embargo, en los últimos años esta situación ha cambiado drásticamente con la presencia de empresas chinas que han logrado paulatinamente un gran protagonismo en América Latina, sobre todo en los sectores extractivos.

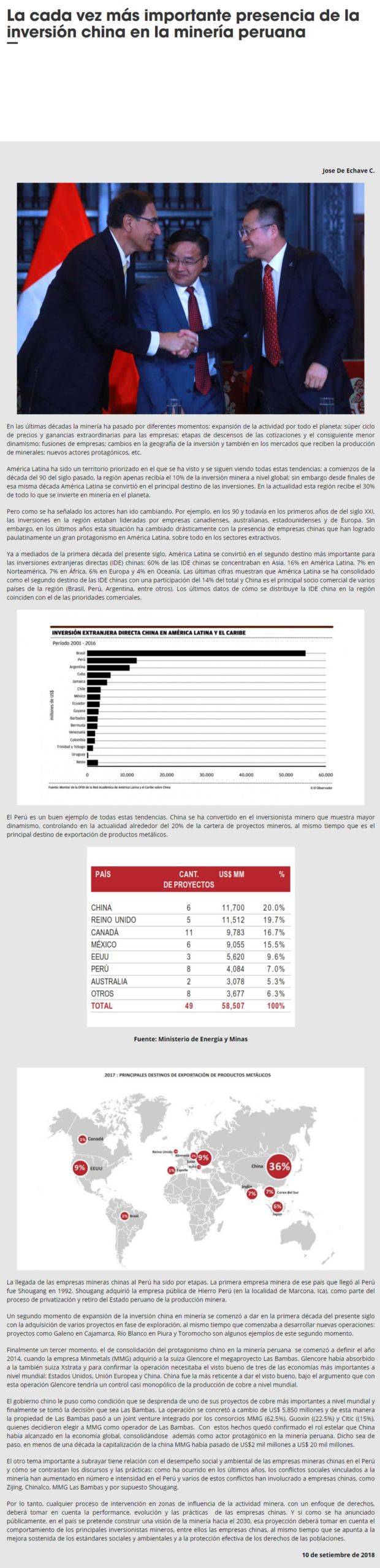

Ya a mediados de la primera década del presente siglo, América Latina se convirtió en el segundo destino más importante para las inversiones extranjeras directas (IDE) chinas: 60% de las IDE chinas se concentraban en Asia, 16% en América Latina, 7% en Norteamérica, 7% en África, 6% en Europa y 4% en Oceanía. Las últimas cifras muestran que América Latina se ha consolidado como el segundo destino de las IDE chinas con una participación del 14% del total y China es el principal socio comercial de varios países de la región (Brasil, Perú, Argentina, entre otros). Los últimos datos de cómo se distribuye la IDE china en la región coinciden con el de las prioridades comerciales.

El Perú es un buen ejemplo de todas estas tendencias. China se ha convertido en el inversionista minero que muestra mayor dinamismo, controlando en la actualidad alrededor del 20% de la cartera de proyectos mineros, al mismo tiempo que es el principal destino de exportación de productos metálicos.

La llegada de las empresas mineras chinas al Perú ha sido por etapas. La primera empresa minera de ese país que llegó al Perú fue Shougang en 1992. Shougang adquirió la empresa pública de Hierro Perú (en la localidad de Marcona, Ica), como parte del proceso de privatización y retiro del Estado peruano de la producción minera.

Un segundo momento de expansión de la inversión china en minería se comenzó a dar en la primera década del presente siglo con la adquisición de varios proyectos en fase de exploración, al mismo tiempo que comenzaba a desarrollar nuevas operaciones: proyectos como Galeno en Cajamarca, Río Blanco en Piura y Toromocho son algunos ejemplos de este segundo momento.

Finalmente un tercer momento, el de consolidación del protagonismo chino en la minería peruana se comenzó a definir el año 2014, cuando la empresa Minmetals (MMG) adquirió a la suiza Glencore el megaproyecto Las Bambas. Glencore había absorbido a la también suiza Xstrata y para confirmar la operación necesitaba el visto bueno de tres de las economías más importantes a nivel mundial: Estados Unidos, Unión Europea y China. China fue la más reticente a dar el visto bueno, bajo el argumento que con esta operación Glencore tendría un control casi monopólico de la producción de cobre a nivel mundial.

El gobierno chino le puso como condición que se desprenda de uno de sus proyectos de cobre más importantes a nivel mundial y finalmente se tomó la decisión que sea Las Bambas. La operación se concretó a cambio de US$ 5,850 millones y de esta manera la propiedad de Las Bambas pasó a un joint venture integrado por los consorcios MMG (62.5%), Guoxin ((22.5%) y Citic ((15%), quienes decidieron elegir a MMG como operador de Las Bambas. Con estos hechos quedó confirmado el rol estelar que China había alcanzado en la economía global, consolidándose además como actor protagónico en la minería peruana. Dicho sea de paso, en menos de una década la capitalización de la china MMG había pasado de US$2 mil millones a US$ 20 mil millones.

El otro tema importante a subrayar tiene relación con el desempeño social y ambiental de las empresas mineras chinas en el Perú y cómo se contrastan los discursos y las prácticas: como ha ocurrido en los últimos años, los conflictos sociales vinculados a la minería han aumentado en número e intensidad en el Perú y varios de estos conflictos han involucrado a empresas chinas, como Zijing, Chinalco, MMG Las Bambas y por supuesto Shougang.

Por lo tanto, cualquier proceso de intervención en zonas de influencia de la actividad minera, con un enfoque de derechos, deberá tomar en cuenta la performance, evolución y las prácticas de las empresas chinas. Y si como se ha anunciado públicamente, en el país se pretende construir una visión de la minería hacia el 2030, esa proyección deberá tomar en cuenta el comportamiento de los principales inversionistas mineros, entre ellos las empresas chinas, al mismo tiempo que se apunta a la mejora sostenida de los estándares sociales y ambientales y a la protección efectiva de los derechos de las poblaciones.