La guerra del litio se repetirá en 2022: estos son sus principales yacimientos

Las baterías de los coches eléctricos de 2022 seguirán necesitando de litio para su fabricación. Tras el incremento de precio de 2021, en 2022 volverá a protagonizar un papel destacado en el mercado marcando la evolución del precio de los coches eléctricos.

El año 2021 ha visto como el precio del litio se ha disparado extraordinariamente, duplicándose con creces respecto al año anterior y marcando récords en el mercado más importante de este material, el chino. Un componente clave para las baterías de los vehículos eléctricos cuya extracción y tratamiento está en pleno proceso de cambio, con el objetivo de poder satisfacer su enorme demanda dentro de una transición hacia la economía verde.

El impulso global de la industria del automóvil hacia la electrificación ha disparado de tal forma la demanda de litio que las empresas mineras están tratando de expandir su capacidad de producción para mantenerse al día. Aun así, es probable que la tensión en el mercado persista en el corto plazo. En 2022, seguirá manteniendo su papel principal en el mercado y en la cadena de suministro de las baterías para los coches eléctricos. Su procedencia, la evolución del mercado y las nuevas tecnologías de extracción marcarán su historia en 2022.

Jadar

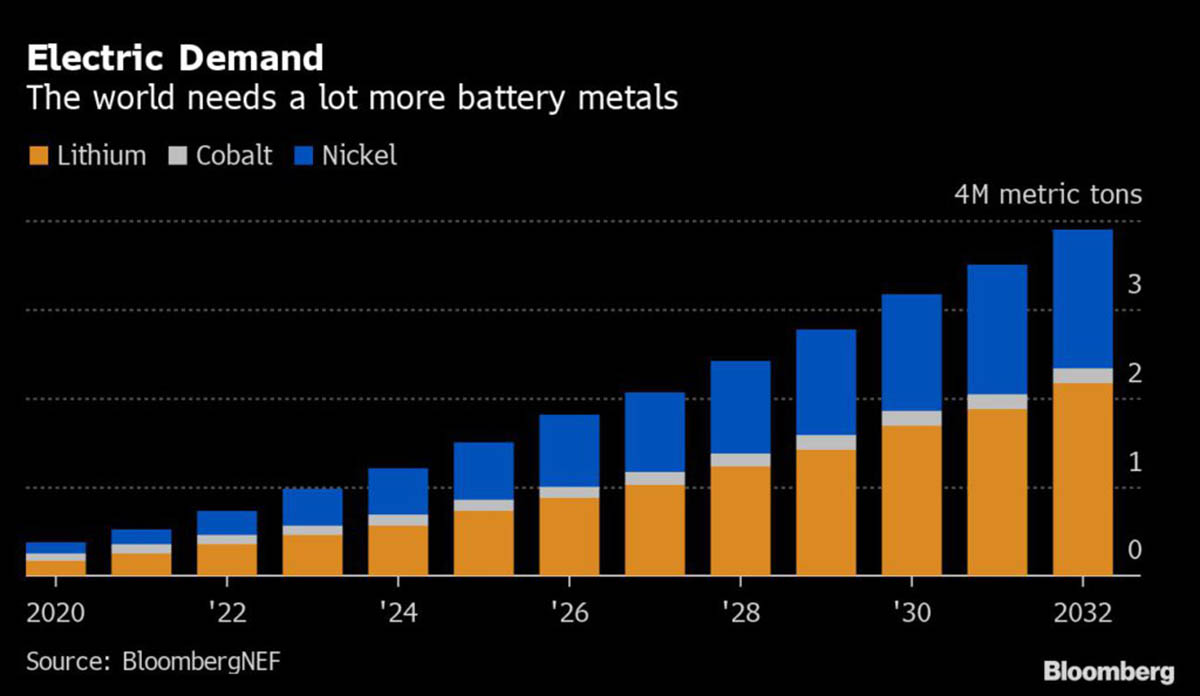

El depósito de jadarita del río Jadar, situado al oeste de Serbia, único en el mundo, fue descubierto en 2004. Se trata de un mineral que contiene boro y litio de alta calidad. Según la segunda minera más grande del mundo, Rio Tinto, para 2030 los fabricantes de vehículos eléctricos necesitarán alrededor de tres millones de toneladas de litio, en comparación con las aproximadamente 350.000 que se consumen en la actualidad.

En julio, Rio Tinto dio luz verde a un proyecto para extraer litio del Jadar con una inversión de 2.400 millones de dólares. El proyecto Jadar requiere el desarrollo de la primera planta de separación de litio y boro del mundo. Ya en 2017, Rio Tinto actualizó las estimaciones de este recurso a 136 millones de toneladas, que representan un 16 por ciento de aumento en comparación con el cálculo de 2015.

Según los pronósticos, la demanda de litio crecerá entre un 25 % y un 35 % anual durante la próxima década. Se espera un déficit de producción significativo a partir de la segunda mitad de esta década. Gráfico: Bloomberg.

Para satisfacer la oferta prevista, Rio Tinto requeriría 60 proyectos con el de Jadar. En este caso, la mina propuesta está programada para producir 58.000 toneladas de carbonato de litio, 160.000 toneladas de ácido bórico y 255.000 toneladas de sulfato de sodio al año, cuando funcione a plena capacidad.

Sin embargo, la empresa se enfrenta a una feroz resistencia contra el proyecto. A principios de diciembre, los opositores locales organizaron un movimiento que paralizó las ciudades, con miles de manifestantes marchando por las calles. Posteriormente, las autoridades se vieron obligadas a suspender el plan que permitía el uso de la tierra para la mina propuesta, aunque el proyecto no fue rechazado por completo.

El pasado 23 de diciembre, Rio Tinto anunció que pausaba el proyecto de Jadar después de que un municipio serbio desechara un plan para asignar terrenos para la mina, y la apertura de un proceso de diálogo público con todas las partes interesadas y afectadas por el proyecto.

China

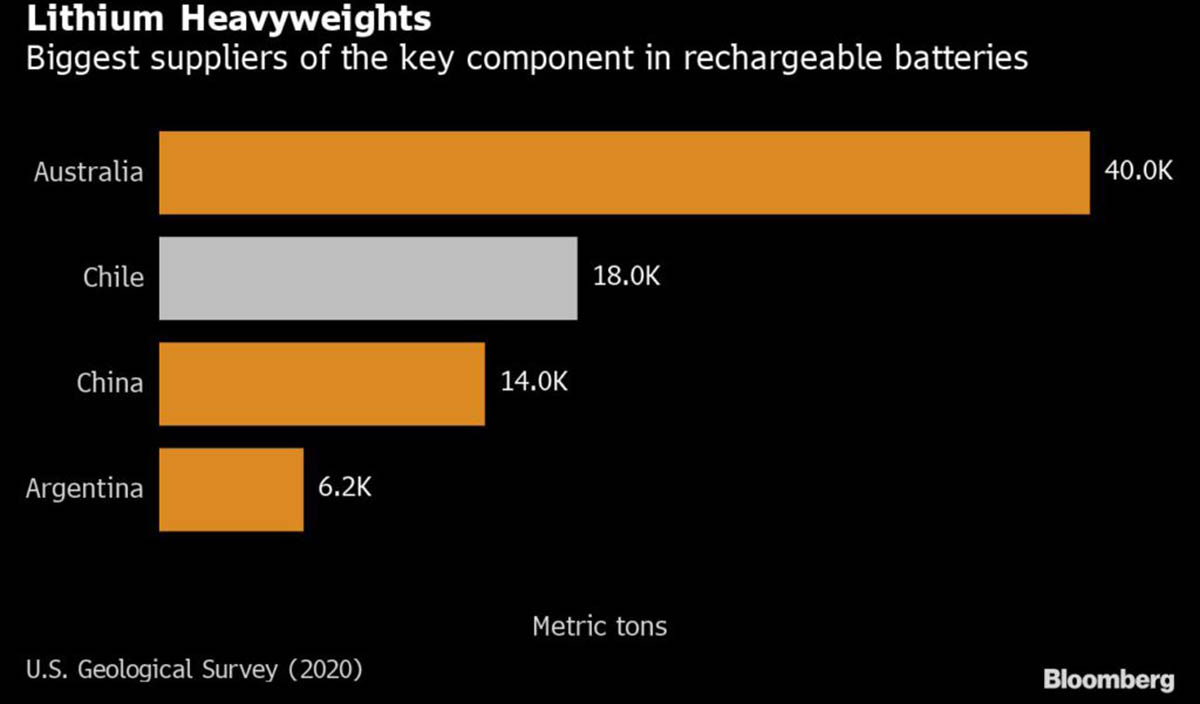

A pesar de que en China se ubica la cuarta reserva más grande de litio del mundo, el metal para las baterías de los vehículos eléctricos se ubica en los lagos salados situados alrededor del Tíbet y Qinghai, una provincia china escasamente poblada que se extiende a gran altitud por la meseta tibetana. Esta condición hace que sea difícil de refinar y de transportar, y en parte explica por qué las empresas chinas, este año, han estado buscando otros yacimientos.

Ganfeng Lithium, uno de los principales productores del mundo de litio, presentó una oferta en julio por una participación en la canadiense Millennial Lithium de Canadá. Por su parte, el fabricante de baterías CATL, liderado por el multimillonario Zeng Yuqun, ha decidido unirse a esta carrera unos meses después, superando la propuesta de Ganfeng. Finalmente, fue una tercera empresa, Lithium Americas, la que salió victoriosa del concurso.

Ganfeng se hizo con el proyecto Pastos Grandes en Argentina con la compra de Millennial Lithium. Foto: Millennial Lithium.

Pero Ganfeng siguió adelante con su plan y adquirió Bacanora Lithium, una empresa que explora nuevas ubicaciones y desarrolla nuevas técnicas y que se centra sobre todo en la región de México. La empresa china no se detuvo ahí y en septiembre compró la participación que la empresa International Lithium tenía sobre el proyecto del Salar de litio de Mariana, en Argentina, uno de los mayores depósitos de litio a nivel mundial.

Representantes de cinco de las empresas chinas productoras de litio obtuvieron un visado especial para viajar a Afganistán a principios de noviembre con el objetivo de realizar inspecciones in sito para localizar posibles proyectos relacionados con el litio.

Por último la empresa Zijin Mining también alcanzó cierta notoriedad en la prensa por la adquisición en octubre de Neo Lithium Corp, una empresa canadiense que trabaja en Argentina.

Australia

Uno de los acontecimientos más importantes del año 2021 en el sector de litio se produjo en abril cuando dos de las mineras más importantes de Australia, Galaxy Resources y Orocobre anunciaron su fusión. La empresa resultante, con un valor de 3.100 millones de dólares se convertía en el quinto mayor productor mundial de litio y sus derivados.

Una empresa conjunta formada por Tianqi Lithium e IGO Ltd también ocupó titulares de la prensa del sector cuando anunció la producción del primer lote de hidróxido de litio de Australia utilizado para fabricar cátodos para baterías de iones de litio destinadas a vehículos eléctricos. Una vez en plena producción, Kwinana será la mayor productora de hidróxido de litio y el mayor convertidor de espodumena (un mineral que concentrado que se aprovecha como fuente de litio) del mundo.

Piedmont Lithium, que cuenta con un 19 % de Sayona Mining completó la adquisición de la canadiense Nortg American Lithium (NAL) como parte de su plan para crear un potencial centro de producción de litio en la región de Abitibi en Quebec. Semanas después compró otro proyecto canadiense, el Moblan, en la región de Eeyou-Istchee James Bay en el norte de Quebec.

En noviembre, Liontown Resources publicó un estudio de viabilidad definitivo para poner en producción su proyecto de extracción de espodumena en Kathleen Valley en Australia Occidental, un año antes de lo previsto.

Una de las principales empresas mineras de Australia, Pilbara Minerals Ltd, cerró el año recortando su pronóstico de envíos debido a una serie de problemas, relacionados con los retrasos en la puesta en servicio y aumento de la capacidad de procesamiento hasta cierres no planificados y escasez de trabajadores cualificados.

Chile

Chile, que perdió su primer puesto como productor de litio ante Australia en 2018, ha vuelto a al mercado con la licitación en su territorio para una explotación que alberga 400.000 toneladas de litio. En solo un par de semanas, 57 empresas mostraron interés por estos nuevos contratos, según las cifras oficiales del gobierno.

Chile está preparando bases de licitación a disposición de firmas locales y extranjeras. Gráfico: Bloomberg.

Albemarle y SQM, las dos mineras de litio más importantes del país ya han iniciado operaciones en el norte de Chile, que ahora están planeando expandir. La segunda tiene como objetivo alcanzar una capacidad de producción total de 180.000 toneladas anuales el próximo año.

Expansión del mercado para 2022

La mayoría de los proveedores están planificando ampliaciones. La empresa conjunta MARBL y Minerals Resources en Australia Occidental reveló sus planes para reiniciar una de las tres líneas de procesamiento de la mina Wodgina en el tercer trimestre de 2022 que producirá 250.000 toneladas al año de litio.

Livent planea añadir 5.000 toneladas de capacidad de producción de hidróxido de litio en EE. UU. en el tercer trimestre de 2022. También está añadiendo 10.000 toneladas de carbonato de litio para el primer trimestre de 2023 y otras 10.000 toneladas en una segunda fase a fines de 2023.

Pozas de evaporación de SQM en el desierto de Atacama en Chile. Foto: SQM.

Otros proyectos también tienen fecha de comienzo en 2022: el proyecto Caucharí-Olaroz de Lithium Americas en Argentina (40.000 toneladas anuales de carbonato de litio) y el proyecto de espodumena de Sigma Lithium en Brasil (330.000 toneladas al año).

Análisis del mercado

Si bien todos estos movimientos delatan que las mineras están planeando expandir su capacidad de producción, por ahora no logran mantenerse al día con la demanda, por lo que es probable que la tensión del mercado persista en el corto plazo.

La corporación financiera Fitch Solutions va aún más lejos y predice déficits cada vez mayores, hasta 2030, que podrían alterar profundamente la dinámica del mercado. Según esta entidad, el suministro de litio enfrentará una serie de vulnerabilidades. La primera es la concentración geográfica tanto a nivel minero como de refinería. La segunda la presencia limitada de mineras grandes y establecidas: “el creciente nacionalismo de los recursos en los mercados clave del litio también podría obstaculizar el desarrollo de nuevos proyectos”.

Algunos actores de la industria temen que el aumento de los precios del litio pueda provocar el aumento de los costes de las baterías y de los vehículos eléctricos. La sociedad suiza de servicios financieros UBS calcula que en 2030 se necesitarán producir 2.700 GWh anuales de capacidad en baterías de iones de litio para abastecer a la industria de los vehículos eléctricos, 13 veces la cantidad que se emplea ahora.

Un informe de la Agencia Internacional de Energía (AIE), publicado en mayo, recomendó a los gobiernos el almacenamiento de metales para baterías, señalando que la demanda de litio podría aumentar 40 veces en los próximos 20 años. El director ejecutivo de la IEA, Fatih Birol, aseguró que se trataba de un “problema de seguridad energética”.

Las nuevas tecnologías y el litio europeo

Los expertos coinciden en que el continuo desarrollo de nuevas técnicas de extracción podría impulsar el suministro de litio primario. El desarrollo del reciclaje también podría hacer crecer el suministro al alza. Además, los nuevos actores, particularmente los europeos, fortalecerán su posición en el mercado.

La Comisión Europea ha agregado el litio a su lista de materias primas críticas por primera vez en 2020. Portugal es actualmente el mayor productor de litio del continente, representando el 1,6% de la producción mundial en 2019. Sin embargo, este litio no se comercializa para el sector del automóvil, sino para los fabricantes de cerámica y cristalería.

El proyecto Mina do Barroso se convertirá en el primer productor importante de espodumena, en Europa. Foto: ASMAA.

Savannah Resources está realizando actualmente un estudio de viabilidad para el proyecto de la Mina do Barroso en Portugal, que publicará pronto. Erris Resources está trabajando en el proyecto Zinnwald, en Alemania, ubicado en el corazón de las industrias química y automotriz de Europa. Vulcan Energy Resources, tiene como objetivo producir el primer “litio sin carbono” del mundo a partir de lo que considera el recurso de litio más grande de Europa en el valle del Alto Rin en Alemania. En las últimas semanas, la compañía ha firmado acuerdos de suministro de litio con varios fabricantes de automóviles europeos como Volkswagen, Stellantis o Renault. Su objetivo es comenzar a producir litio comercialmente para 2024.

Publicado en: Hibridos y Electricos